公益法人へ寄附した場合の税制優遇について

公益法人へ寄附した場合の税制優遇の内容について紹介します。

なお、以下の優遇措置を受けるには、当財団が発行する受領書を添付し確定申告をすることが必要です。

個人様の場合

1. 所得税に関する寄附金税制優遇

支出された寄附金について、(寄附金額※1-2千円)の額が所得控除されます。

- ※1 寄附金額

- 寄附金額には、国・地方公共団体、他の特定公益増進法人等への寄附金額を含みます。また、寄附金額のうち所得金額の40%相当額が限度です。

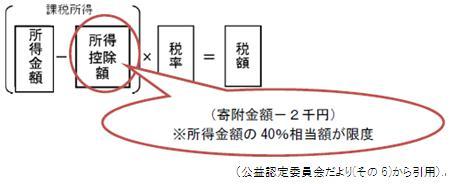

所得税の所得控除とは?

所得税の所得控除とは、課税所得算出時に所得金額から図1の算式により算出された額が控除される制度です。

2. 相続税に関する寄附金税制優遇

相続や遺贈によって取得した財産を寄附した場合は、その寄附をした財産や支出した金銭は相続税の対象となりません。

法人(民間企業等)様の場合

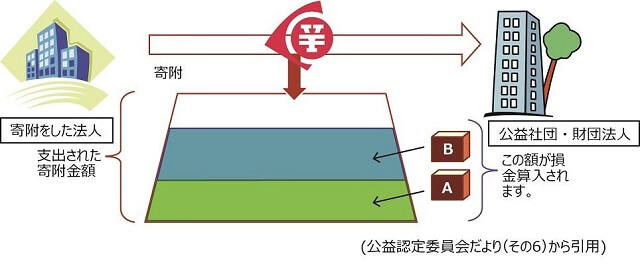

支出された寄附金のうち、以下のA:公益法人への寄附金の特別損金算入限度額とB:一般寄附金の損金算入限度額(Aの限度額を超えた分を含む)の額を限度として、損金算入すること(損金算入の分だけ課税対象額が減少します)ができます(図2)。

Aの限度額により損金算入されなかった部分について、他の寄附金※2とあわせて、Bの限度額まで損金算入できます。

- ※2 寄附金:

- 国・地方向け寄附金、指定寄附金、特定公益増進法人及び認定NPO法人向け寄附金以外の寄附金を指します。